会社を経営していくにはどうしてもお金がかかるもの。不動産会社も例外ではありません。特に資金不足を痛感させられるのが、「開業直後」です。事業もまだ軌道に乗せられていない状態でも、経費はかかってしまうのが現実なのです・・・。

加えて、不動産会社は移動が多い上に扱う商品の単価も大きく、事業資金が多く必要になる業種と言えます。

「そんなお金すぐに用意できない!」という方、ご安心ください。開業直後にお金を沢山持っている人なんてごく一部です。

ですが当面の事業資金を工面しなければならないことに変わりはありません。手っ取り早い資金繰りの手段としては、家族や友人、個人投資家といった人たちに直接頼るという方法もありますがあまりに大きな金額は望めませんし現実的ではありません。そこで利用するのが、「融資」という仕組みです。

不動産業の開業と融資

融資といえば銀行をイメージされる方も多いと思います。銀行も大別すればメガバンクや信用金庫、地方銀行と分けることができますが、共通して言えるのは「開業したてでは難しい」という点です。

「銀行から融資を受けられる会社」であることを信用のバロメーターにする人もいるほどで、銀行から融資を受けるためにはそれだけの信用を得られるほどの実績が必要になります。つまり、何の実績もない新設法人に融資をしてくれる可能性は低いのです。

よって今回は銀行ではなく、100%政府出資の政策金融機関であり、国の政策に則った固定金利と長期の融資制度を取り入れている、「日本政策金融公庫」という機関にフォーカスします。創業者向けの融資制度を取り入れていて、「新規開業者にやさしい」金融機関と言えるでしょう。

ここからは、日本政策金融公庫で新規不動産会社として融資を受けるまでの流れを解説していきます。

融資を申し込むのに必要な要件は?

融資の申込みをする、つまり融資のスタートラインに立つのにも必要な条件があります。

要件1:宅建業免許を受けている

不動産会社を作ったものの、宅地建物取引士の資格取得費用や宅建協会加入費用がない・・・。融資を受けて、その費用に充てたい!

上記のようなケースは融資の申込みすら出来ない可能性が非常に高いです。

そもそも金融機関が行う融資は、「融資した会社が円滑な経営を行う」ことを目的として実行するものです。

宅建業免許の取得費用を融資してもらおうと考えているのだから、その会社はもちろん宅建業免許をまだ受けていません。つまり、「不動産会社」を経営するための前提条件を満たしていないのです。

円滑な経営をサポートするための融資なのに、経営自体ができない状態の会社に融資をするはずがありません。

もし仮に宅建業免許を取得する前に融資をし、その会社が宅建業免許が取得できなかったら、融資をした日本政策金融公庫側からしたら返済してもらえない可能性が非常に高まることになります。最悪の場合は回収不能となり融資失敗につながります。

このようなケースを回避する意味合いでも、不動産会社として融資を申し込む際にはまず宅建業免許を取得し、不動産会社として経営が出来る状態になっていることが求められるのです。

要件2:未納税金はないか?

日本政策金融公庫では、融資を受けるにあたって直近の税金支払い状況のチェックがあります。

代表者個人の住民税はもちろん、融資を申し込む不動産会社以外に会社を経営している方はその会社の法人税、事業税、消費税などの滞納がないかのチェックを受けることになります。

滞納している税金がある場合、このチェックを通過できず原則として日本政策金融公庫や銀行からの借入はできません。

“原則として”と日本政策金融公庫側は説明していますが、弊所が今まで手掛けてきた融資案件において税金滞納が判明して融資が実行されたケースは一切ありません。税金の納付状況は非常に重要な要件の一つです。

要件3:融資希望金額に見合った自己資金があるか?

融資希望金額が500万円なのに、貯蓄した自己資金が10万円しかない・・・。

このような場合は事業に対する見通しの甘さを指摘され、申込みすら出来ない可能性が高いです。500万円必要な事業をやろうとしているのに、自分で用意した金額が10万円しかないのであれば、「この人、ちゃんとやっていけるの?」と思われて当然です。

では、自己資金はいくら必要なのでしょうか?

この金額が絶対必要!というものはないのですが、弊所がこれまで行ってきた融資案件をもとにすると、全体に係る創業資金総額の25%以上は必要であると考えられます。

例えば、創業計画書を作成し最初にかかる全ての経費として800万円が必要となった場合、自己資金は単純計算で少なくとも200万円以上必要となります。

また、融資でいう自己資金は「自分が行う事業のために、自分の通帳に、毎月コツコツと貯めたお金」が望ましいとされます。

つまり、通帳に文字として残らないタンス預金は望ましくないということです。 理由としては、そのお金が本当に自分のお金かどうか説明できないからです。

知人や親族に現金を借りて、それを「自分が貯めたお金です!」と言い張って自己資金にすることもできてしまいますよね。

よって、自分の通帳に毎月コツコツと貯めたお金こそが自己資金だと見てくれるケースが非常に多いです。

いざ融資の申請へ!どのように行う?

申請までの段階は大きく分けて2つに分けられます。 「事前相談」と「書類作成」の2つを経て、融資申請となるケースが大半です。

事前相談で確認すべき事は、主に以下となります。

融資申請すると思っている公庫の支店が、自社の管轄内かの確認

- 会社の住所は渋谷区、代表者の住所は新宿区

この場合公庫は「渋谷支店」となる可能性が高いです。

公庫の、どの支店に申し込めば良いのかを事前に確認しましょう。

自社が受けられる融資制度の確認

事業開始後間もない会社が受けられる「新規開業資金」、 女性が代表また35才未満が代表、もしくは55才以上が代表の場合に受けられる「女性、若者/シニア起業家支援資金」、 認定経営革新等支援機関の指導や助言を受けている会社が受けられる「中小企業経営力強化資金」など、一言に融資と言ってもその制度は多岐にわたります。

自社はどの融資制度にて申込みが出来るのかを確認しましょう。 同時に、各融資制度によって金利が異なります。同時にそれぞれの金利も確認した方が良いです。

必要書類の確認

法人設立から6ヶ月以上経過している場合は最近の試算表が必要、 営業車購入を考えている場合は車の見積書が必要、

住宅ローンがある場合は残金が分かる書類が必要、 など融資に関して必要な書類の事前確認をしておくと、面談の時までに余裕を持って揃えておくことが出来ます。

以上のような確認を終えた後、融資の核とも言える「創業計画書」を作成していきます。

不動産会社の創業計画書を作成しましょう!重要ポイントは?

日本政策金融公庫への融資を申し込むにあたって肝となる書類は、「創業計画書」です。

これからどんな事業をやっていきたいのか、その事業のためにいくら必要なのか、それはなぜか、といったことをこの計画書でアピールしていくことになります。お金を融資する側の立場に立って考えてみれば、一番知りたいことだと思いませんか?

不動産会社が融資を申し込む場合の創業計画書において特にチェックされるポイントは、

- 2 経営者の略歴等

- 7 必要な資金と調達方法

- 8 事業の見通し

この3つです。

2 経営者の略歴等

- これまでテレビ放送業界で15年以上勤めてきたけれど、最近不動産業界は景気が良いと聞いた!だから不動産会社を作って融資を受けたい!

上記のようなケースは厳しいです。理由は言わずもがな、不動産業の経験が無いからです。不動産業に限らず、何の経験もない人がいきなり儲けを出せるとは考えにくく、融資する側としても躊躇してしまいます。

事業経験については、最低でも6年以上が求められるというのが弊所の肌感覚です。

実例を挙げれば、大学卒業後23歳で賃貸メインの不動産会社に入社、6年間サラリーマンとして勤務、29歳で独立して不動産会社を設立し融資を受けた、例もあります。20代でも経験があれば融資は受けられる可能性はあるということですね。

7 必要な資金と調達方法

弊所としてはここが一番大切な箇所になると考えています。

融資を受けたら何を買うのか?そして何に使うのか?という計画を明記します。融資をする側としては、融資したお金をどのように使うのかが一番気になるところだと言えるでしょう。

過去にとあるお客様から、地方にある投資用不動産物件を1,200万円で購入したいという理由で融資を申し込んだが厳しい結果になった、というお話を伺ったことがあります。

理由としては、「融資はあくまでも事業のために行うものである」という考えが根底にあるためだと推測されます。このお客様のように「投資」を目的に融資をした場合、その投資が成功しなかった場合融資の回収は非常に厳しくなります。事業のように挽回が難しいからです。

よって、投資目的の不動産購入は融資案件としてふさわしくないと判断されたのだと考えられます。

「融資は事業のために受けるもの。」このことを念頭に置きながら、融資を受けたらそれを何のために使うのか、計画を立てていく必要があります。

例としては、パソコン等の設備費や人件費、広告宣伝費などが挙げられます。

円滑な事業のためには何が必要となるのかをしっかり考えたうえで、そのために融資を受ける必要があるのだとアピールしていくことが大切になってきます。

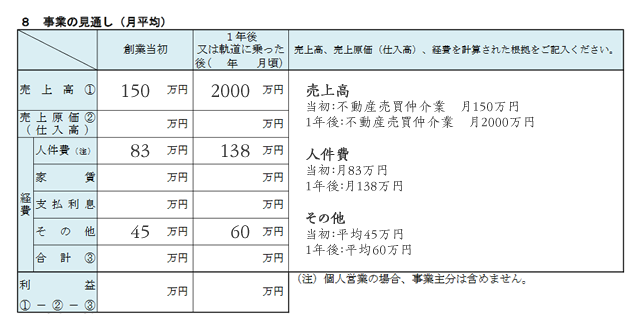

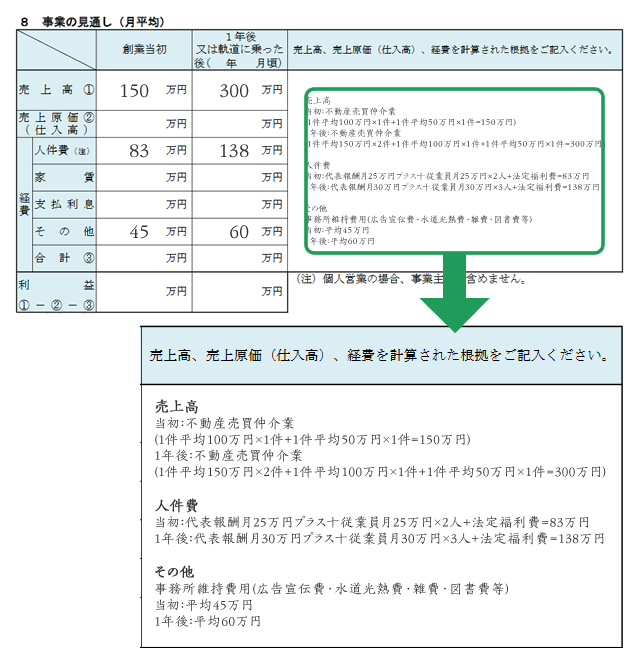

8 事業の見通し

繰り返しにはなりますが、融資は事業のために受けるものです。事業の見通しがはっきりしていないのに、ただ「コレが必要だから融資してください。」と言っても何の説得力もありません。

融資を受けてまで進めたい事業は何なのか、しっかりと根拠を提示してその見通しを立てておく必要があるのです。

これからこのような事業を進めていく予定で、上手くいけばこれくらいの時期には利益が出て、融資金額返済の目処が立ちますよ、といったような事業の内容とその展望を述べていく必要があります。

【触れておくべき事項の例】

- 主な商売相手は個人か、法人か。

- 安定した収入を得られる見通しはあるのか。

- 人件費等の経費はいくらになるのか。

- 月ごとの利益はいくらになるのか。

※これらはあくまで一例です。事業の展望をアピールする材料は沢山あるので、それぞれの強みを見つけていくことが大切です。

余裕がありすぎるのも考えもの・・・?

不動産会社で融資を検討される方の事業展望に多いのが、創業当初から月の利益が500万円、軌道に乗った後の月の利益は1500万円、といったように非常に高い収益の事業展望を述べてしまうことです。

いきなり高い収益を上げられるようだと、「そもそも融資を受けなくても十分経営できるのでは?」と判断され、融資がなされないこともあります。

見栄を張らずに、「この会社は融資を必要としているんだな。」と判断されるような事業の見通しを立てていくことが必要です。もちろん、嘘を書くのは絶対ダメですよ!

弊所が手掛けた不動産会社の融資 成功例

https://www.jfc.go.jp/n/service/pdf/kaigyou00_190507b.pdf

先にも明記しましたが、不動産会社が融資を申し込む場合の創業計画書において特にチェックされるポイントは、

2 経営者の略歴等、7 必要な資金と調達方法、8 事業の見通し この3つです。

自身がお金を貸す立場になった時を想像してください。貸そうとしている相手は、どのような経歴の人で、どのような資金の計画を立て、

そしてどのような商売を組み立てているのか?この3点、とても気になるし、クリアしないと、いくら仲が良くても貸そうとは思いませんよね?公庫もそうです。

- どのような経歴の人か?=2 経営者の略歴等でチェック

- どのような資金の計画を立てているのか?=7 必要な資金と調達方法でチェック

- どのような商売を組み立てているのか?=8 事業の見通しでチェック

ここでは、これまでに弊所が融資業務を手掛け、実行へと導けたケースを元に幾つか紹介させて戴きます。

2 経営者の略歴等

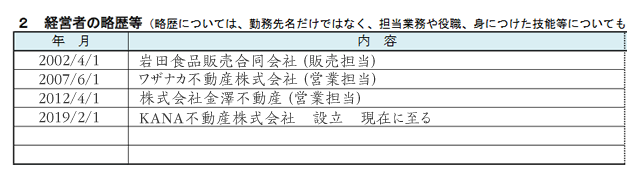

公庫に伝わりにくい略歴書

不動産事業6年以上あります、以上。ということしか分からない略歴です。賃貸業なのか、売買業なのか?役職は?といった代表者自身が見えてくる略歴を作成する必要があります。

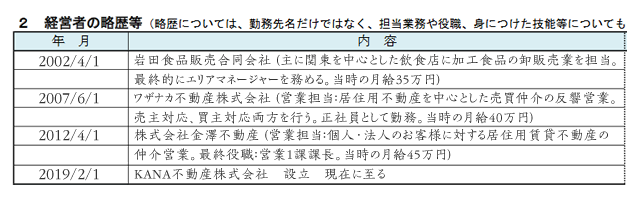

公庫に伝わりやすい略歴書

面談時に注目するポイントは、業務経験はあるか、どのようなことを経験したのか、以上2点がメインとなります。

不動産であれば、申込人が経験してきた内容は、不動産投資業なのか、賃貸業なのか、売買業なのかを確認し、今回の融資事業内容と一致しているかを確認します。

代表者の経歴が「賃貸業メイン」であるにもかからず、融資事業内容が「売買メイン」の場合、不動産事業経験はあると判断される可能性は低くなります。事業内容と代表者の経歴がきちんと一致しているか、ここは非常に大切なポイントです。

7 必要な資金と調達方法

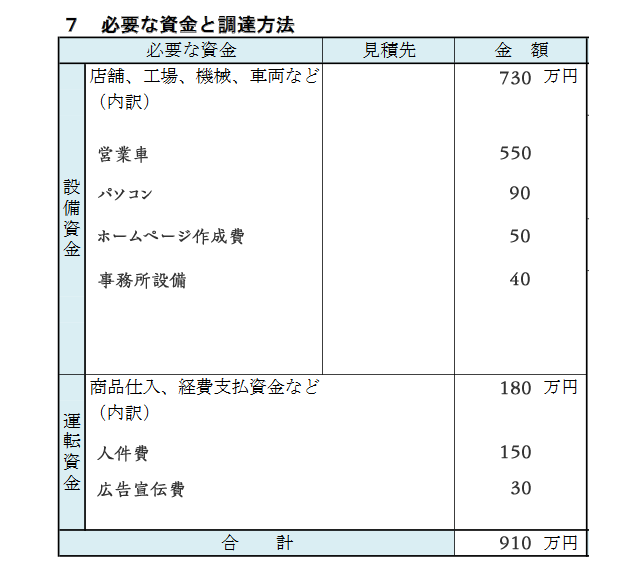

公庫に伝わりにくい必要な資金と調達方法

詳細が書いていない明細ほど、伝わらないものはありません。

- なぜ人件費150万円なのか?

- 事務所設備とは一体なにか?

など詳細を明記すべきです。

またよくあるケースとして営業車が非常に高価で、本当に営業車として使用するのか?と思わず疑われてしまうケースもあります。これまでの弊所経験としての肌感覚は、営業車は150万円前後が適切だと思われます。

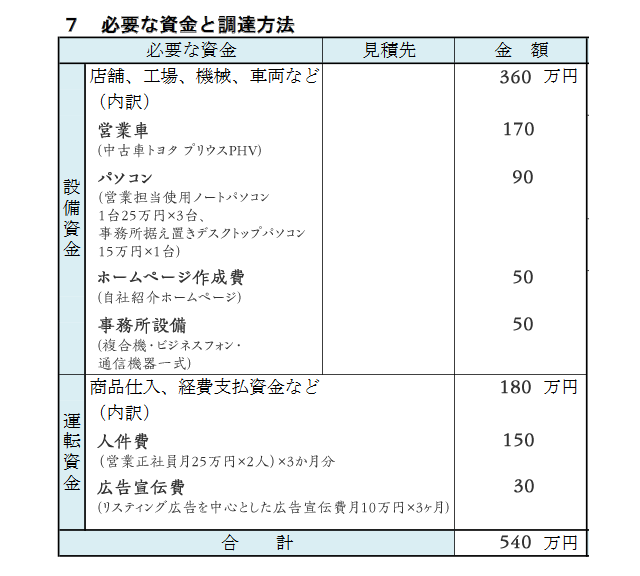

公庫に伝わりやすい必要な資金と調達方法

設備資金には起業する為に購入する為の資金となります。そのため、「すでに購入した物」は原則対象となりません。

同時に「半年後くらいに買うかも」という物も対象になりません。

よって、事業を始めるに当たり、本当に必要な設備だけを記載することが非常に大切なポイントです。また各設備に関して、検討している購入先等から見積書を入手し、本当に購入していることを面談時に伝えることも必要です。

運転資金は通常、3か月程度までが融資金額としてみとめられます。こちらも設備資金と同じく本当に必要な資金のみが認められます。

今後を考えて、なるべく多く借り入れを行いたいという思いは非常に理解しますが、だからといって、「人件費:正社員月40万円×5人×3ヶ月」=600万円という安易な計上は、計画書そのものが懐疑的に見られてしまう可能性があります。

設備資金も運転資金も、本当に必要な資金を計上する、これが大原則となります。

8 事業の見通し

貸そうとしている相手は、どのような経歴の人で、どのような資金の計画を立て、そしてどのような商売を組み立てているのか?最後の「商売の組み立て」をここではチェックしていきます。

公庫に伝わりにくい事業の見通し

シンプル、ではなく簡素化しすぎの一言です。

- 売り上げの詳細が分からない=不安

- 1年後の売り上げが10倍以上になっている=根拠はあるのか?そもそも融資必要か?

- 社員が何人いるかわからない人件費=またもや不安

- その他が本当にその他過ぎて、何のお金かわからない=やっぱり不安

不透明、謎の月売り上げの増加など、不安が重なってしまうので、その不安を取り除き、鮮明な事業の見通しを作る必要があります。

公庫に伝わりやすい事業の見通し

融資実行の後、利益から借入金の返済が行われます。よって当初は対象のマイナスでも仕方ないですが、1年後の計画も利益がなく赤字の計画だと、返済が行えない=融資の実行は厳しいとなります。

かといって、1年後の利益が過大な黒字でも、本当に達成できるのか疑問が生じます。無理なく、達成が確実にできる数字を明記するのが求められます。

そしてその明記は、単価を明記するなど、何故その売上金額になったのか計算式を明記するほうが良いでしょう。人件費及びその他も同じく、何故その数字なったのか詳細を記すべきです。

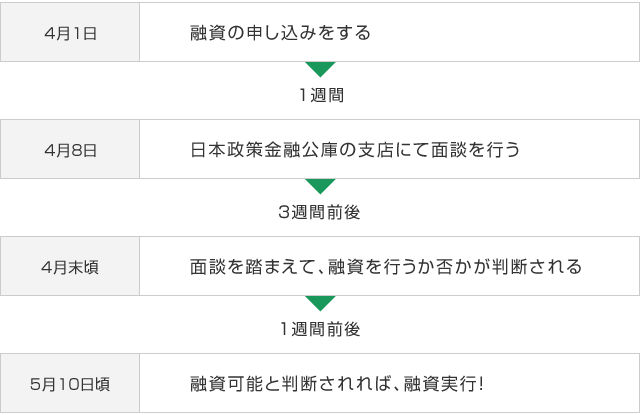

お金はいつもらえるの!?融資実行までの日数

融資実行までの日数は以下のようになるケースが多いです。ただし支店の混み具合によって多少の前後はあります。

(例)4月1日に融資の申し込みをした場合

よって、申し込みから1ヶ月強は要するケースが多いです。申し込みに至るまでに事業計画を練るなど必要書類の準備もありますから、さらに時間を要すると考えておくと確実です。

まとめ

- 開業したばかりの頃に融資を受けるのであれば、日本政策金融公庫を利用するのがおススメである。

- 不動産会社で融資を受けるためには宅建業免許の取得が大前提となる。

- 個人や別会社での未納税金がないかどうかを確認しておく。

- コツコツ自分でためた自己資金があるかチェックしておく。

- 未経験の分野でいきなり会社を立ち上げても、融資を受けられる可能性は低い。融資を受けるには相応の経験を有していることが求められる。

- キーワードは、「融資は事業のために受けるもの。」投資などではなく、人件費や設備費のような事業を円滑に進めていく上で必要になるもののために融資を受けると考える。

- 融資を受けてまで進めたい事業は何なのか、根拠を示してその展望を述べていくことも必要となる。

- 融資の申し込みをしてから融資実行まで、1ヶ月強は要する場合がほとんどである。